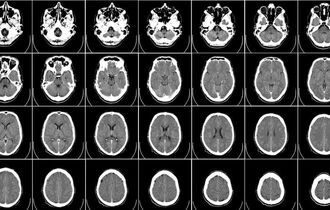

- МСКТ

- МРТ

- УЗИ

- Маммография

- Неврология

- Инфузионная терапия (капельницы)

- Анализы

- Цены

- Врачи

- О клинике

- Аппарат МРТ PHILIPS INTERA 1.5T

- Аппарат МСКТ GE LIGHT SPEED 64

- Аппарат GE Senographe Essential

- Вопрос-ответ

- Статьи

- Что собой представляет остеопатия?

- Вегето-сосудистая дистония: причины, симптомы, лечение

- Межреберная невралгия: симптомы и диагностика

- Защемление седалищного нерва: причины, симптомы, лечение, профилактика

- Лечение артроза без операции

- Виды, симптоматика, причины и лечение повреждений мениска коленного сустава

- Что такое артралгия и причины ее развития

- Причины, диагностика, лечение боли в локтевом суставе

- Почему болят яичники: причины, симптомы, разновидности

- Разновидности, причины и лечение болей в левом боку

- Значение МРТ в определении заболеваний кишечника

- Головная боль: что показывает МРТ?

- Какие результаты позволяет получить МРТ при гипертонической болезни?

- Причины, диагностика и лечение болей в желчном пузыре

- Причины возникновения болей в спине

- Диагностика онкологических заболеваний при помощи МРТ

- Роль МРТ обследования в диагностике инсульта

- Какие болезни позволяет определить МРТ живота и брюшной полости?

- Причины возникновения болей в тазу

- Причины возникновения болей в суставах

- Диагностика рассеянного склероза

- Виды головной боли

- Распространенные причины боли в матке

- МСКТ легких – что показывает, где сделать?

- МРТ при беременности

- Вертеброгенный болевой синдром

- Что показывает МРТ молочных желез?

- Как часто можно делать КТ?

- Можно ли проходить МРТ процедуру при грудном вскармливании ребенка?

- Какие факторы вызывают боль в висках?

- Сколько раз за год можно делать МРТ?

- Причины появления боли в стопе

- МРТ обследование гортани и глотки — что показывают снимки компьютерной томографии горла?

- Что показывает МРТ-диагностика пазух носа, не лучше ли сделать КТ или МСКТ?

- Можно ли делать МРТ или КТ во время месячных — особенности диагностики позвоночника и поясничного отдела

- Что показывает МРТ коленных суставов, как делают процедуру: расшифровка и противопоказания

- Опухла стопа — что это может быть?

- Хруст шеи - причины и последствия

- Невроз желудка: симптомы и лечение

- Что делать если болит поясница после сна

- Боли в плечевом суставе

- Боль в лопатках

- Чем отличается МРТ головного мозга от МРТ сосудов головного мозга?

- Первые признаки опухоли головного мозга

- МСКТ – противопоказания, что исследует?

- Внутричерепное давление на МРТ

- МРТ при сотрясении головного мозга

- Гематома на МРТ головного мозга

- Что показывает МРТ тройничного нерва

- Может ли стать плохо после МРТ с контрастом

- Расшифровка МРТ грудного отдела позвоночника

- Гемангиома позвоночника на МРТ

- Чем МРТ отличается от рентгена?

- Показывает ли МРТ переломы?

- МРТ позвоночника при сколиозе

- Сколько длится МРТ пояснично-крестцового отдела

- Подготовка к МРТ позвоночника

- Полипы в кишечнике на МРТ

- МРТ после операции на позвоночнике

- Расшифровка МРТ позвоночника

- Заключение после МРТ позвоночника

- Чем МРТ отличается от ангиографии

- Что показывает МРТ сосудов шеи

- МРТ лимфоузлов

- Мифы МРТ

- Как подготовиться к МРТ

- Какие заболевания показывает МРТ суставов?

- Как и для чего проводится МРТ при болезни Альцгеймера

- МРТ позвоночника при болезни Бехтерева: как проводится и что показывает

- МРТ при травмах позвоночника: особенности проведения и вопрос эффективности

- Нужно ли контрастирование при МРТ

- Последствия МРТ

- Типы томографов

- Чем отличается МРТ от КТ

- МРТ молочной железы при пластике

- МРТ молочной железы при онкологии

- Какие есть ограничения для проведения МРТ

- Можно ли увидеть опухоль на МРТ

- Как различить доброкачественную и злокачественную опухоль на МРТ

- Для чего нужно делать МРТ в профилактических целях?

- Какие существуют проекции в МРТ?

- Какую информацию дает МРТ?

- Что означают белые пятна на МРТ?

- Кисты на МРТ

- МРТ после лучевой терапии

- МРТ при аденоме гипофиза

- Арахноидальная киста на МРТ

- Почему МРТ стоит дорого

- Особенности подготовки к МРТ брюшной полости

- Что нужно спросить, записываясь на МРТ?

- План визита в наш центр

- Алгоритм МРТ-исследования

- Налоговый вычет за МРТ

- Какие заболевания видит МРТ?

- МРТ для людей с большим весом

- Актуальность МРТ как метода диагностики

- Показания к проведению МРТ

- Как открыть снимки МРТ

- Рентгенография, КТ и МРТ: в чем отличие?

- Что такое мощность томографа и на что она влияет?

- Виды контраста в МРТ, КТ и рентгенографии

- МРТ для профилактики: когда стоит проходить обследование?

- МРТ при атеросклерозе

- Как получить налоговый вычет за МРТ

- Для чего делать МРТ головы при гайморите?

- Остеосцинтиграфия или МРТ: что выбрать?

- Что такое МР-терапия?

- Как МРТ может помочь детям с нарушениями слуха?

- МРТ при нейродегенерации головного мозга

- Болезнь мойя-мойя на МРТ

- МРТ при энцефалопатии

- Что лучше: нейросонография или МРТ?

- Что такое мультипараметрическая МРТ?

- Программа избыточного веса

- Лечение грыжи диска позвоночника

- МРТ при болезни Фара

- Диагностика асептического некроза на МРТ

- Пятна на МРТ

- МРТ при болезни Фридрейха

- МРТ при болезни Крейтцфельдта-Якоба

- Аденома простаты на МРТ

- Аденома надпочечника на МРТ

- Аденома печени на МРТ

- МРТ при болезни Кенига

- МРТ при болезни Бинсвангера

- МР-спектроскопия молочных желез

- МРТ при миоме матки

- Что покажет МРТ при аутизме

- Чем полезна МРТ при гидроцефалии

- МРТ при астроцитоме головного мозга

- МРТ при атероме

- Что такое МРТ-трактография

- МРТ при шизофрении

- Вывих на МРТ

- МРТ при мигрени

- Гемангиома селезенки на МРТ

- МР-пельвиометрия

- МРТ при болезни Форестье

- МРТ при бурсите

- Абсцессы на МРТ

- МРТ при болезни Осгуда-Шлаттера

- МРТ при болезни Педжета

- МРТ при аденомиозе

- МРТ при болезни Вильсона-Коновалова

- Психические расстройства: МРТ как метод диагностики

- МРТ при везикулите

- МРТ при вегетососудистой дистонии

- Как МРТ помогает диагностировать рак

- МРТ при акромегалии

- Зачем нужно проводить биопсию под контролем МРТ

- Атрофия зрительного нерва

- МРТ при аднексите

- МРТ при анемии

- Аномалии на МРТ

- МРТ при болезни двигательного нейрона

- МРТ при болезни Гоффа

- МРТ при болезни Меньера

- МРТ при болезни Штрюмпеля

- МРТ при болезни Кароли

- МРТ при болезни Пика

- Особенности использования контрастирования при проведении МРТ

- Как выбрать центр МРТ

- МРТ поджелудочной железы: когда оно необходимо?

- Как при грыжах и протрузиях позвоночника поможет МРТ?

- МРТ шеи: кому оно нужно и что покажет

- МРТ слюнных желез: когда необходима?

- МРТ щитовидной железы

- Чем поможет МРТ футболисту?

- МРТ всего тела: когда в этом есть необходимость

- Покажет ли МРТ менингит?

- Гамма-нож и МРТ: лечение и диагностика

- МРТ при болезни Аддисона

- МРТ при болезни Крона

- Арахноидит на МРТ

- Дисплазия тазобедренных суставов: как выявить и можно ли вылечить

- МРТ надпочечников: кому может понадобиться такая диагностика?

- Эндемический зоб

- Болезнь Пертеса

- Что такое МРТ

- Для чего делают МРТ сосудов позвоночника

- МРТ коленного сустава при гонартрозе

- МРТ с контрастированием

- МРТ при склерозе

- МРТ при Паркинсоне

- МРТ с имплантами

- МРТ почек - подготовка к исследованию, как делают

- Что покажет МРТ мягких тканей шеи

- Противопоказания к МРТ

- Что покажет МРТ гипофиза – процедура, подготовка, расшифровка

- Как делать МРТ при клаустрофобии

- Что такое МРТ легких

- МРТ при опухоли спинного мозга и позвоночника

- МРТ при остеохондрозе шейного отдела

- Что покажет МРТ матки и яичников

- Как часто можно делать МРТ головного мозга

- Противопоказания к МРТ позвоночника

- МРТ при болях в пояснице

- Вредна ли МРТ для здоровья

- Что лучше – МРТ или КТ головного мозга

- КТ или МРТ позвоночника – что выбрать?

- Что показывает магнитно-резонансная томография стопы

- Что лучше – МРТ или КТ поджелудочной железы

- ЭЭГ или МРТ головного мозга – что выбрать?

- МРТ гипофиза при повышенном пролактине

- КТ, УЗИ или МРТ сосудов – что лучше

- Как правильно подготовиться к МРТ органов малого таза

- Покажет ли МРТ рак матки и шейки матки

- Подготовка к МРТ малого таза у женщин

- Что покажет магнитно-резонансная томография плечевого сустава

- МРТ при межреберной невралгии

- МРТ при поиске и обследовании дегенеративных изменений в позвоночнике

- МРТ или КТ спинного мозга: что лучше?

- УЗИ, МРТ, КТ, рентген тазобедренного сустава

- МРТ или КТ брюшной полости – что лучше выбрать?

- Особенности проведения МРТ головного мозга ребенку

- МРТ головного мозга при черепно-мозговых травмах

- МРТ при эпилепсии

- МРТ при раке почек

- МРТ с пластиной в голове

- Можно ли делать МРТ с кардиостимулятором

- Можно ли делать МРТ с брекетами

- Можно ли делать МРТ при температуре

- МРТ кишечника или колоноскопия: что лучше?

- МРТ желудка или ФГДС: что лучше

- Видны ли на МРТ нервы

- Можно ли делать МРТ со штифтом в зубах

- МРТ при ДЦП

- Паразиты на МРТ

- Отек головного мозга на МРТ

- МРТ при энцефалите

- Есть ли облучение от МРТ

- Что показывает МРТ миелография позвоночника

- Сколько по времени делается МРТ позвоночника

- МРТ при боли в спине

- Показывает ли МРТ метастазы в позвоночнике

- МРТ при высоком давлении

- Чем отличается МРТ от антиографии

- Затемнение на легких на МРТ

- МРТ при туберкулезе

- Саркома матки на МРТ

- Может ли стать плохо после МРТ

- Липома на МРТ головного мозга

- Правила подготовки и диета перед МРТ малого таза

- Что выбрать – МРТ или ТРУЗИ простаты?

- Метастазы на МРТ печени

- Результаты МРТ: сроки и формат получения

- Как проводится МРТ при аппендиците

- МРТ открытого и закрытого типа: отличия и особенности

- Расшифровка МРТ головного мозга

- Принцип работы МРТ

- Сколько по времени длится МРТ

- МРТ головного мозга

- Что такое МРТ позвоночника?

- Что такое очаги глиоза в головном мозге? При каких заболеваниях видны образования в белом веществе?

- МРТ диагностика глазных орбит, зрительных нервов и головного мозга — что показывает обследование?

- Тромбы на МРТ

- МРТ позвоночника при грыже

- Что показывает МРТ-миелография позвоночника

- Применение МРТ для поиска ишемии головного мозга

- Шишка на шее - опасно или нет

- Какие контрастные вещества используют в МРТ

- Страшно делать МРТ?

- Что показывает МРТ средостения?

- МРТ кисти: когда назначается, что показывает?

- МРТ в диагностике цирроза печени

- Антенатальное исследование плода (МРТ плода)

- МРТ печени – за и против

- МРТ в неврологии

- МРТ при заболеваниях глаз

- Диагностика после спортивных травм

- Диагностика для офисных сотрудников

- Диагностика после домашних травм

- МРТ при ювенильном остеохондрозе

- Внутри томографа. Что чувствует пациент?

- Что такое нейроваскулярный конфликт и чем поможет МРТ в диагностике?

- Чем поможет МРТ наружных половых органов?

- Эффективность МРТ при выявлении нейроинфекций

- МРТ при спинальных болях у беременных

- Диагностика острых состояний на МРТ

- Побочки состояния после МРТ головы и шеи

- МРТ после удаления грыжи позвоночника

- Что показывает КТ сосудов сердца

- Какие задачи решают сверхвысокопольные томографы

- Видны ли творческие способности на МРТ

- Отзывы

- Партнеры

- Контакты

Как получить налоговый вычет за МРТ

Так как МРТ относится к списку дорогостоящих диагностических процедур, многие пытаются воспользоваться любой возможностью сэкономить или вернуть часть своих средств. И в этом отношении можно воспользоваться возможностью для граждан Российской Федерации вернуть налоговый вычет.

Таким образом вы сможете вернуть себе до 13% от стоимости оплаченной услуги или товара. При этом есть и ограничение – общий размер возврата не должен превышать отметку годового НДФЛ.

Все подробности о самой процедуре возврата можно проанализировать в таком документе, как ст. 219 Налогового Кодекса РФ.

Вы можете рассчитывать на получение налогового вычета в том случае, если покупаете недвижимость, оплачиваете обучение, проходите лечение, диагностику или же покупаете различные варианты препаратов, которые нужны вам для восстановления здоровья.

Стоит обратить внимание на то, что устанавливается и предельный размер вычета, который можно вернуть после подачи документов. Ограничение по сумме составляет 120 тысяч рублей.

Иногда может потребоваться проконсультироваться с юристами. Они помогут правильно собрать пакет документов, отправить его в государственные органы для получения оперативного возврата.

Какие документы потребуются для получения налогового вычета за МРТ

Первое, с чего стоит начинать процесс возврата своих денег – это сбор пакета документов. К ним относятся такие бумаги, как:

- Декларация о доходах. Подается по форме 3-НДФЛ. При этом можно заполнять ее как при визите в ФНС, так и на официальном сайте налоговой службы. Удобнее всего заполнять все документы онлайн. Это удобно и в том плане, что вы сможете получить статус текущего рассмотрения документов.

- Составление заявления. Оно говорит о том, что вам требуется получить налоговый вычет. Такое заявление можно оформить непосредственно в отделении ФНС. В документе потребуется указать номер своего банковского счета. Очень важно правильно прописывать данные, потому что именно по таким реквизитам будет переводиться ваш налоговый вычет.

- Копии документов. Список требуется в том случае, если вы планируете оформить налоговый вычет на проведение лечения своих родственников. Таким образом можно будет официально подтвердить родство с конкретным человеком.

- Справка 2-НДФЛ. Ее можно легко получить в бухгалтерии предприятия.

- Список документов от медицинской организации. Нужно будет предоставить на рассмотрение договор на оказание медицинских услуг, справку об оплате, официальный платежный документ. Ко всему перечисленному прикладывается и копия лицензии медицинского учреждения. Она обязательно должна быть в наличии, чтобы можно было получить деньги.

На каких условиях можно получить налоговый вычет за МРТ

Есть несколько условий, которые нужно соблюдать, чтобы иметь возможность оформить вычет за проведение МРТ. К ним относятся такие, как:

- Предоставление оригиналов договоров. Они должны быть предоставлены налоговой службе. Такой вариант требуется специально, чтобы успешно пройти анализ и проверку со стороны компетентных налоговых органов.

- Обращение только в лицензированную организацию. При этом лицензия должна действовать уже на момент подачи заявления. Его копию потребуется приложить к ранее подготовленному пакету документов.

- Оплата оказываемых медицинских услуг исключительно самим пациентом. При этом исключается положение, при котором оплачивает проведение МРТ не сам клиент, а его работодатель. Причина заключается в том, что можно получить возврат исключительно с личных доходов физлица.

- У пациента должен быть официальный доход. Важно, чтобы он был на момент подачи пакета документов. Этот факт подтверждается справкой НДФЛ.

- Допускается оформление налогового вычета даже на родственников. К ним относятся дети до 18 лет, родители, а также супруг или супруга. При этом платежные документы и все бумаги, которые собираются для возврата денег, должны быть оформлены на одно и то же лицо.

- Ограничение времени подачи заявления. Стоит оформить документы в строго установленный срок. Он составляет три года с момента, когда вы оплатили МРТ и получили такую медицинскую услугу.

В ряде случаев МРТ проводится по ДМС. В таком случае деньги вернуть не получится. Это относится к полисам, которые были закуплены как на работодателя получаемой услуги, так и на самого плательщика.

Как подавать документы на возврат налогового вычета

Подать документ, чтобы вернуть свои средства, очень просто. Нужно просто обратиться в отделение налоговой инспекции по месту регистрации будущего получателя возврата. Также можно сегодня оформлять многие документы в режиме онлайн.

Как получить средства с возврата налогового вычета

После того, как пакет документов сформирован, он подается на рассмотрение в налоговую. Определены сроки обработки полученной заявки – они не должны превышать отметку в три месяца.

Когда принято положительное решение, деньги будут перечислены на расчетный счет, который указывается в подготовленном заявлении. Сроки перевода средств – один месяц.

Одним из профилактических диагностических методов, которые показывают себя с лучшей стороны, остается…

Читать подробнее...

В этом материале мы расскажем как о самом заболевании, так и о том, как его можно выявить, если использовать…

Читать подробнее...

В этом материале мы рассмотрим, какие заболевания можно отследить при проведении магнитно-резонансной…

Читать подробнее...